تریگر چیست و چه کاربردی در پرایس اکشن دارد؟

- نویسنده: صادق صفری

- زمان تقریبی خواندن این مقاله : 9 دقیقه

- تاریخ انتشار:

- آخرین بروزرسانی: 1401/03/17

در این مقاله می خواهیم به مفهوم تریگر که می تواند یک شمای کلی از نحوه معامله کردن و تغییرات قیمتی سهم را در اختیار تریدر بگذارد و نقاط مورد نظر برای ورود و یا خروج از آن سهم را برای ترید مشخص کند، اشاره کنیم. شما با شرکت در دورهی آموزش آنلاین ارز دیجیتال یا آموزش پرایس اکشن حامی سرمایه تمامی مباحث حوزه تریدینگ، اما اگر فقط میخواهید بدانید که تریگر چیست، این مقاله را تا انتها مطالعه کنید.

مفهوم تریگر در معاملهگری چیست؟

تریگر در لغت به معنای” ماشه” میباشد و در اصطلاح به معنای نقاطی از اندیکاتورهای خاص یا تحلیلهای تریدرها میباشد که در آن نقاط تریدر اقدام به ورود و خروج از یک سهم، جفت ارز و یا یک رمز ارز دیجیتال مینماید.

یک نکته مهم و قابل توجه این است که بعضی از تریدرها تریگر را فقط مختص به یک یا چند اندیکاتور خاص میدانند، اما باید بدانیم که تریگر وابسته به اندیکاتور خاصی نمیباشد و تمام اندیکاتورها بر اساس نحوه کارکرد خود میتوانند برای ما نقاط ورود و یا خروج به سهم را مشخص کنند که این همان تریگر می باشد.

برای مثال می توانیم به اندیکاتور آر اس آی اشاره کنیم که، دارای خطوط مهمی در مقدار ۳۰، ۵۰ و ۷۰ میباشد؛ برای مثال عبور خط روند آر اس آی از خط ۵۰ میتواند نشانه این باشد که میزان و قدرت خریدارها از فروشندهها پیشی گرفته و میتواند بهعنوان تریگر و یا ماشهای برای ورود به آن سهم عمل کند و یا شکستن خط حمایت ار ای سی به سمت پایین در این اندیکاتور میتواند به عنوان یک تریگر برای خروج از آن سهم و یا ارز دیجیتال باشد.

پس به طور خلاصه می توانیم بگوییم که، تریگر به عنوان نشانه و یا مجموعهای از نشانهها برای تریدر میباشد که در محدودههای مشخصی از نمودار به آن وارد و یا از آن خارج میشود.

معرفی انواع تریگرهای ورود

همانطور که در موضوع قبلی در تعریف تریگر گفتیم، مختص به یک اندیکاتور خاص نیست و هر اندیکاتور با توجه به نحوه عملکرد آن میتواند در محدودههای مشخصی برای ما سیگنال خرید و فروش صادر کند که این سیگنالها همان تریگر میباشد. برای مثال شکست خط 30 آر اس آی به سمت پایین می تواند یک تریگر برای فروش و یا شکست خط ۷۰ آر اس آی به سمت بالا می تواند یک تریگر برای خرید باشد.

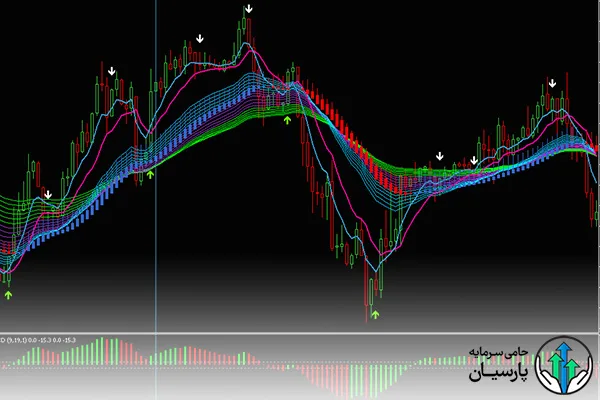

در اندیکاتور مکدی هنگامی که خط سیگنال خط مکدی را به سمت بالا قطع کرد، میتواند نشانه خوبی برای ورود به سهم و برعکس زمانی که خط سیگنال خط مکدی را به سمت پایین قطع کرد، میتواند نشانهای برای خروج از آن سهم باشد. البته ما نباید تریگرهای ورود و یا خروج از یک سهم را مختص به اندیکاتورها بدانیم. ورود خریدار های قوی به سهم، خرید حجم های بالا از یک سهم یا ارز در مدت زمان کوتاه، حرکات حقوقیها و یا نهنگها در بازار ارزهای دیجیتال هر یک میتواند به عنوان یک تریگر برای معاملهگر عمل کنند.

آیا تریگر صرفا مختص ورود به معامله است؟

یکی دیگر از برداشتهای اشتباهی که بعضی از تریدرها از مفهوم تریگر دارند این است که فکر میکنند که تریگر فقط سیگنالهای خرید و ورود به سهم را برای ما بیان میکند اما همانطور که در دو مبحث قبل به آن اشاره کردیم علاوه بر زمان ورود به سهم می تواند زمان خروج از آن سهم را نیز برای ما مشخص کند.

به صورت خلاصه میتوانیم بگوییم شما به عنوان یک تریدر با داشتن استراتژیهای خاص خود باید نقاط مشخصی را به عنوان نقاط حمایتی برای خرید و نقاط مشخصی را به عنوان نقاط مقاومتی برای فروش یا به بیان دیگر نقاطی را برای ترگیرهای خرید و نقاطی را به عنوان تریگرهای فروش در استراتژی معاملاتی خود داشته باشیم.

در واقع در انتهای این مبحث ما به این نتیجه میرسیم که تریدرها برای ورود و خروج از سهم باید تریگرهای مشخصی برای خود داشته باشند. اگر بخواهیم چند تا از کارهایی را که به ما سیگنال خروج از یک سهم یا ارز دیجیتال را معرفی میکند، نام ببریم، میتوانیم به شکسته شدن مکدی توسط خط سیگنال به سمت پایین، شکسته شدن خط سی آر اس آی و یا الگوهای کندلی که میتواند نشان دهنده شروع ریزش قیمت یک سهم باشد اشاره کنیم.

تریگرهای مبتنی بر ابزار تکنیکالی مرسوم

امروزه بازار های مالی و ترید کردن در آنها با ابزارها و نمودارهای مختلف گره خورده است و معامله گران و تریدرها میتوانند با استفاده از این نمودارها و اندیکاتورها زمان ورود و خروج سهم مورد نظر خود را پیدا کنند.

تریگرها و نقاط ورود و خروج بسته به تحلیل و استراتژی هر شخص برای معاملات خود متفاوت میباشد؛ به این معنا که ممکن است تریگری که شما برای ورود برای سهم خود در نظر گرفتهاید ممکن است توسط تریدر دیگر به عنوان نقطه خروج در نظر گرفته شده باشد.

نکته مهمی که باید به آن توجه کنیم این است که اگر تریدر از چند تایم فریم زمانی برای معامله کردن و تحلیل کردن خود استفاده میکند باید تریگر خود را بر اساس تایم فریم کوچکتر انتخاب کند.

حال میخواهیم مثالهایی را برای تریگرهای ورود و خروج بر اساس ابزارهای مورد استفاده در بازار مالی بورس تهران بررسی کنیم.

اندیکاتورها

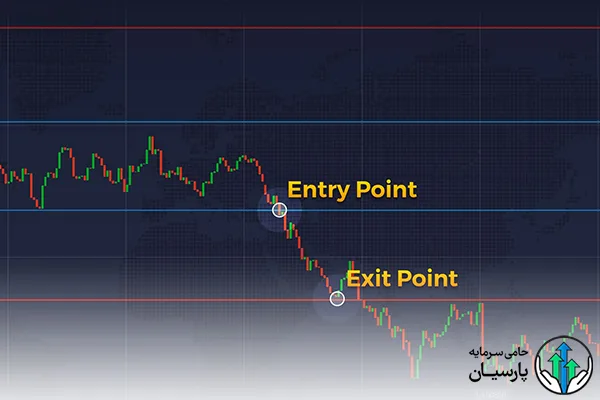

یکی از مهمترین و پرکاربردترین ابزارهای موجود در بازارهای مالی اندیکاتورها می باشند که تریدرها می توانند به عنوان قسمتی از تحلیلهای استراتژیک معاملات خود از آنها استفاده کنند. همانطور که در نمودار زیر مشاهده می کنید نقطه مشخص شده با ثبت چند کندل نزولی و خروج پول شدید در سقف قیمتی میتواند به عنوان یک تریگر خروج برای ما باشد.

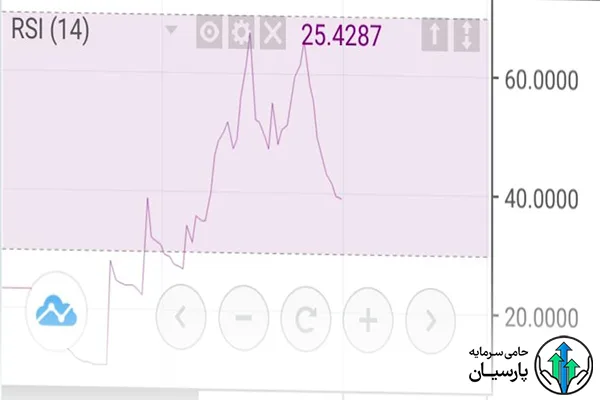

برای مثال در تصویر زیر اندیکاتور rsi یک سهم را مشاهده میکنید؛ میبینیم که این اندیکاتور پس از رسیدن به سطح مقاومتی ۷۰ دچار ریزش شده، به همین دلیل است که بسیاری از آنها میتوانند از این سطح مقاومتی به عنوان یک تریگر برای خروج از سهم استفاده کنند.

پس از یک ریزش در سطح ۵۰ اندیکاتور rsi دوباره سهم با اقبال سهامداران روبرو شده و دچار یک افزایش قیمت شده است که این نیز به عنوان یک تریگر برای خریدن سهم برای معامله گران عمل میکند و پس از رشد سهم هنگامی که نمودار rsi به مقاومت ۷۰ رسیده است، دوباره سهم دچار ریزش قیمتی شده که این نیز می تواند دوباره به عنوان یک تریگر برای معامله گران عمل کند. این مثال نمونهای را از کاربرد اندیکاتورها به عنوان تریگرهای خرید و فروش به ما نشان میدهد. البته باید توجه داشته باشیم که بسنده کردن به یک اندیکاتور و فقط استفاده کردن از آن نیز میتواند به ما ضرر بسیار زیادی وارد کند و مجموعهای از ابزارها و اندیکاتورها نیاز است تا ما بتوانیم در تحلیل هایمان تحلیلی درست و بدون خطا را داشته باشیم.

پولبک

یکی از مهمترین و در عین حال سادهترین ابزارهایی که میتوانیم برای خرید و فروش سهام به آن توجه کنیم، مسئله پولبک می باشد. در واقع در اصطلاح ساده پولبک به این معنی است که، یک سهم پس از شکستن مقاومت پیش روی خود به سطوح حمایتی قبل ریزش میکند و سپس در سطوح حمایتی که سهم با ورود حجم بالای پول و تعداد بسیار زیادی از معاملهگران به خود روبرو می شود، دوباره روند صعودی خود را ادامه داده و این بار پس از رد کردن سطوح مقاومتی قبلی، که از آن به سطح حمایتی برگشته است می تواند روند صعودی خود را تا مقاومت بعدی به راحتی ادامه دهد و شما می توانید با استفاده از این مطلب به راحتی برای خود تریگر های ورود و خروج به سهم را مشخص کنید.

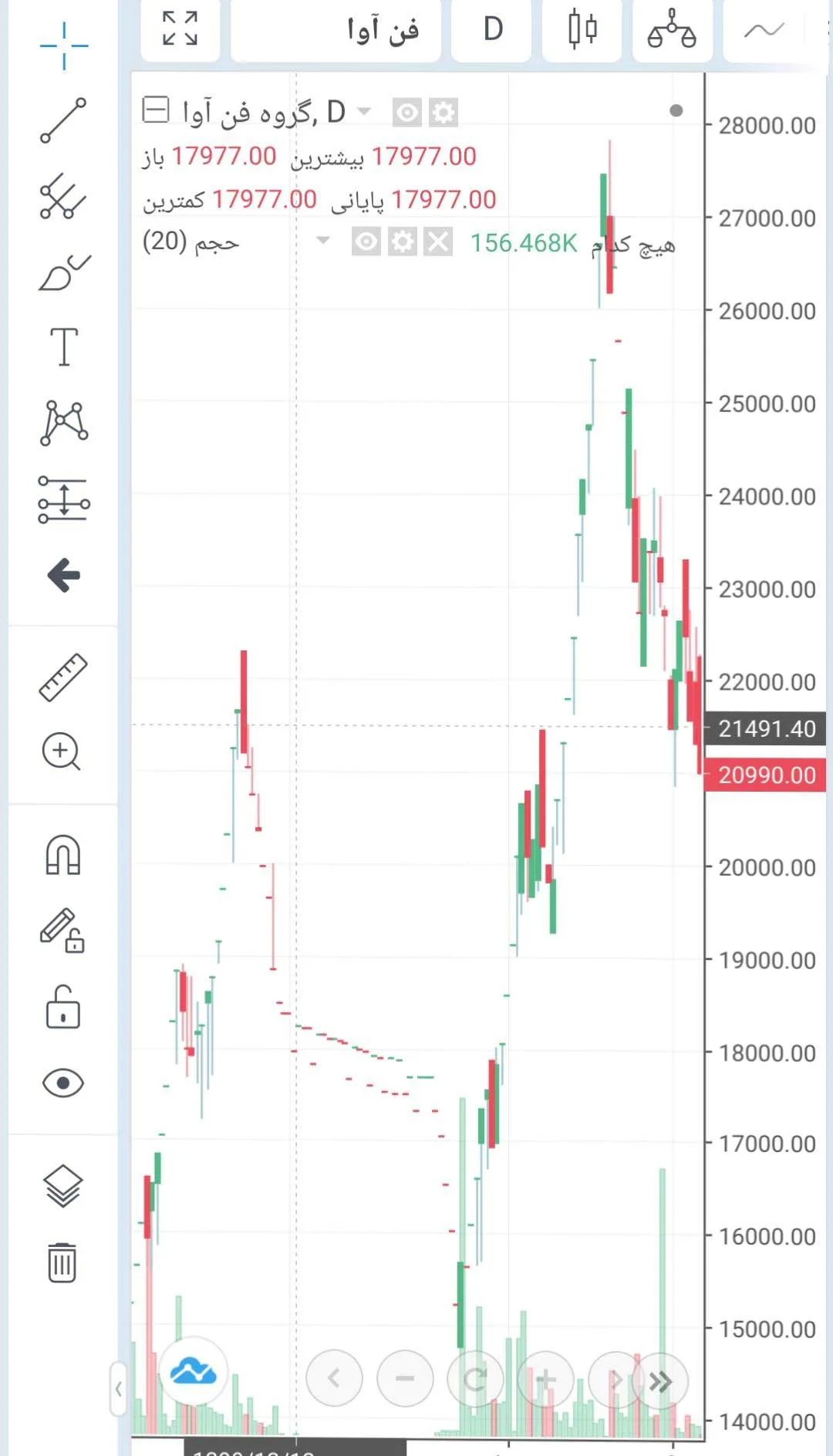

برای مثال در نمودار سهم زیر میتوانیم مشاهده کنیم که سهم یکبار تا قیمت ۲۲ هزار ریال رشد داشت سپس دچار یک ریزش شده و بار بعدی که به حوالی همین قیمت رسیده، پس از رسیدن به سقف قیمتی دچار ریزش به حمایت قبلی خود شده است و در حمایت قبلی با ورود مقدار بالایی از پول و خریدارهای جدید دوباره روند صعودی خود را پی گرفته و پس از شکستن سقف قبلی روند صعودی خود را تا سقف بعدی ادامه داده است.

به این روند بازگشت از یک سطح مقاومت به سطح حمایت قبلی و سپس ادامه دادن روند صعودی پولبک گفته میشود. که یکی از مهمترین استراتژیهای معاملاتی در بازارهای ارز دیجیتال و بازار بورس می باشد و بسیاری از تریدرها پس از رسیدن به سطح حمایتی قبل از مقاومت شکسته نشده وارد سهم میشوند و از روند صعودی پولبک استفاده میکنند.

البته باید توجه داشته باشیم که پولبک را نمیشود به عنوان یک روند ثابت و قطعی در نظر گرفت؛ بلکه زمانهای زیادی بوده است که این اتفاق رخ داده که یک سهم پس از رسیدن سطح حمایتی قبلی به دلیل عدم ورود پول و اقبال سهام داران نسبت به آن سطح حمایتی خود را از دست داده است و تا حمایتهای پایینتر نیز نزول کرده پس همواره در این استراتژی معاملاتی باید از اندیکاتورها و ابزارهای دیگر نیز استفاده کنیم تا بتوانید تصمیم قاطع و درست را بگیریم.

شکست

حال در این قسمت میخواهیم به یک روش اشاره کنیم که کاملاً روش پولبک را نقض میکند. باید بدانیم که پولبک بعد از هر مقاومت امری قطعی و دائمی نمیباشد. در واقع راحت تر می توانیم بگوییم که ممکن است یک ساعت پس از شکست مقاومت پیشروی خود با قدرت به روند صعودی خود ادامه دهد و پولبک نکند.

روش شکست یکی از متدهای مورد استفاده بسیاری از تریدرها می باشد. این افراد پس از شکستن مقاومتها وارد سهم شده و با روند صعودی که از آن به وجود می آید همراه می شوند و منتظر بازگشت و پولبک قیمتی نمیمانند.

کندل استیک

کندل استیک میتواند به عنوان یکی دیگر از قلههای مهم برای ورود یا خروج از سهم برای ما عمل کند. به بیان سادهتر الگوی قیمت همان الگوی موجود در داخل کندلهای یک سهم می باشد و شما باید بتوانید با کندل شناسی مناسب روند بعدی سهم را تشخیص دهید.

برای مثال الگوی سقف دوقلو در بسیاری از سهمها می تواند برای ما به عنوان یک تریگر خروج مطرح شود. در این الگو پس از رسیدن به یک سقف قیمتی دچار یک ریزش و برای بار بعدی یک روند صعودی در سهم رخ میدهد و در قیمت مشابه سقف قیمتی قبلی، که از آن برداشت صورت گرفته، سهم دوباره از خریداران و پول خالی میشود و دچار یک ریزش شدید میشوند و شما اگر کندل شناسی و الگوی سقف دوقلو را بلد باشید، میتوانید سهم خود را در سقف فروخته و دچار ضرر نشوید.

مزایای استفاده از تریگر

با توجه به مطالبی که تاکنون گفته شد به راحتی میتوانیم مزایای استفاده از تریگر را نام ببرید. هر تریدر باید در استراتژی معاملاتی خود نقاطی را به عنوان نقاط ورود و خروج خود مشخص کند. که مشخص کردن این تریگرها باعث کم کردن ریسک انجام معاملات، افزایش میزان سوددهی و معین کردن خط روند یک سهم برای ترید میشود.

در واقع استفاده از تریگرها یک راه کلی را برای روند معاملاتی فرد در اختیار او قرار میدهد و باعث میشود که فرد روند معاملاتی و استراتژی مشخص خود را به آسانی طراحی کند. در آخر به عنوان یکی از مهمترین ویژگیهایی که استفاده از تریگر در اختیار تریدر قرار می دهد، می توانیم به ایجاد قدرت تصمیم گیری در مدت زمان کوتاه برای فرد اشاره کنیم.

معایب استفاده از تریگر

اما در کنار تمام مزایای ذکر شده برای استفاده از تریگر ها ما از متن مقاله متوجه می شویم که تریگر ها همیشه صادق نیستند و ممکن است همواره اشتباهاتی در تحلیل های ما بر اساس تریگر ها اتفاق بیفتد و در واقع همین اشتباهات احتمالی و نبود اطمینان صددرصد در استفاده از سیگنال ها باعث شده است که این روش، روشی کاملاً بی نقص و بی عیب نباشد.

تریگر پرایس اکشن

پرایس اکشن در واقع روشی از تحلیل میباشد که تریدر بدون استفاده از اندیکاتور و فقط بر اساس شاخص های قیمتی و تغییرات قیمت یک سهم اقدام به معامله کردن در آن می نماید با استفاده از این استراتژی برای پیش بینی کردن روند بازار و سهم استفاده میکند در واقع به زبان ساده تر می توانیم بگوییم که پرایس اکشن تجزیه و تحلیل حرکت قیمت یک سهم را در طول مدت زمان مشخص برای ما نشان میدهد که، برای انواع تحلیل و تجزیه های خرد و کلان می توانیم از آن استفاده کنیم.

برای اینکه پرایس اکشن را یاد بگیرید، پیشنهاد ما شرکت در دوره آموزش صفر تا صد پرایس اکشن است که این سبک را بهطور عملی به شما آموزش خواهد داد.

نتیجه گیری

در انتها به صورت خلاصه می توانیم بگوییم که تریگرها در واقع نقاطی می باشد که کاربران برای تشخیص نقاط ورود و خروج از آن استفاده میکنند که میتواند یک دید کلی نسبت به سهم و کاری که تریدر می خواهد انجام دهد به او بدهد استفاده از این روش میتواند به تریدر در تصمیمگیریهای خود کمک کند همچنین میتواند روند سهم را برای ما مشخص کند و پتانسیل سود دهی بالایی را برای فرد ایجاد کند اما باید بدانیم که استفاده از تریگر همانند تمام روش های مورد استفاده در بازارهای معاملاتی یک روش کاملا مطمئن و بدون خطا نمیباشد و همواره باید مراقب و مواظب خطاهای احتمالی در استفاده از این روش باشیم.

سلام من محمد رضا صفری هستم و ۳ ساله که در زمینه ارز های دیجیتال و بازارهای مالی فعالیت می کنم. وظیفه بررسی صحت و سقم این اطلاعات و راستی آزمایی اونها با منه.

برای بسیاری از مقالات از منابع معتبر خارجی استفاده شده. در هر کاری با حرفه ای های اون حوزه مشورت کنید و در مورد بازارهای مالی، آکادمی حامی همراه شماست.