ابزار مشتقه چیست و در بورس چه کاربردی دارد؟

- نویسنده: صادق صفری

- زمان تقریبی خواندن این مقاله : 7 دقیقه

- تاریخ انتشار:

- آخرین بروزرسانی: 1401/05/20

ابزار مشتقه یک اصطلاح مالی است که از یک طبقه دارایی مشتق میشود و ارزش واقعی خود را از داراییهای اصلی میگیرد. اگر به دنبال تنوع بخشیدن به سبد سهام خود هستید؛ مشتقات ایده خوبی هستند به شرطی که از قبل به درک کاملی از آن داشته باشید زیرا مشتقات ریسک بالاتری دارند و فرایند آنها پیچیدهتر است. این مقاله از آکادمی حامی سرمایه مشهد، برگزار کننده دوره های آموزش بورس در مشهد، درباره نحوه عملکرد مشتقات صحبت کردیم و همچنین راجع به رایجترین انواع قراردادهای مشتقه، مزایا و خطرات معاملات آنها را بحث کردهایم.

ابزار مشتقه چیست؟

برای پاسخ به این سؤال که ابزار مشتقه چیست باید گفت قراردادی مالی بین دو یا چند نفر و یا بین یک خریدار و یک فروشنده است و از یک سری دارایی با ارزش مشتق شده است. به بیانی سادهتر این قراردادی است که برای تجارت هر نوع دارایی استفاده میشود که این داراییها میتوانند گندم، نفت و یا طلا حتی ابزارهای مالی مثل اوراق قرضه سهام و… باشند. قیمت این نوع قراردادها از بالا و پایین شدن قیمت دارایی که از آن مشتق شدهاند ناشی میشود.

تریدرها ممکن است ابزار مشتقه را در ساختار خریدوفروش عادی یعنی کارگذاریها، بروکرها و… معامله کنند و یا در خارج از بستر این کار را انجام دهند. درواقع ابزارهای مشتقه که در ساختار اصلی معامله میشوند ایمنتر هستند و ریسک کمتری دارند.

محصولات و خدمات بازار مشتقات چه هستند؟

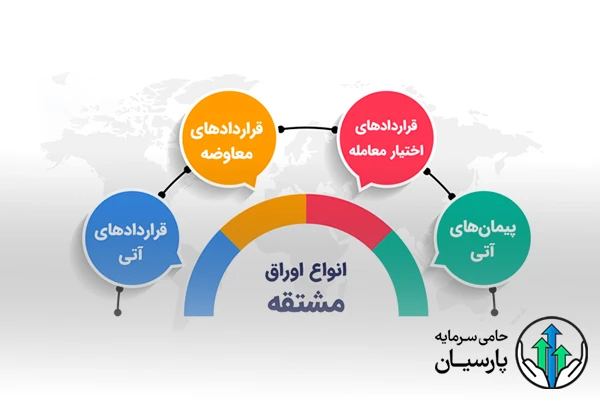

همانطور که گفته شد بازار مشتقات از هر نوع دارایی برای استخراج ارزش استفاده میکنند. با رشد این نوع بازار از لحاظ ریسک، محصولات و خدمات بازار مشتقات را میتوان به چهار دسته تقسیمبندی کرد که این چهار نوع عبارتاند از قرارداد آتی (Futures contract)، پیمان آتی یا فروارد (Forward Contract)، قرارداد اختیار معامله (Option contract)، قرارداد معاوضه یا سوآپ (Swap).

قرارداد آتی (Futures contract)

قرارداد آتی در بازار ابزار مشتقه بهصورت دوطرفه است. یک طرف معامله خریدار یک دارایی را در تاریخی در آینده خریداری و در طرف درگیر معامله شخصی دارایی را در آن زمان به فروش میرساند. زمان خرید و فروش دارایی در آینده است و وقتی قیمت خرید یا فروش تأیید شود در آن زمان خریدار باید خرید را انجام دهد و فروشنده باید بفروشد حتی اگر قیمت دارایی برخلاف نظرشان باشد. در این نوع معاملات میتوان از اهرم نیز استفاده کرد و دارایی خود را چندبرابر کرد و در نتیجه سود شما افزایش میابد اما در صورت ضرر، ضرر شما نیز زیادتر از حد معمول خواهد بود.

در این نوع ابزار مشتقه باید میزانی ودیعه نزد کارگذاری نگهداری شود سپس در صورت ضرر اگر ودیعه شما به زیر 75 تا 50 درصد ودیعه اولیه برسد شما کال مارجین خواهید شد. در نتیجه از شما درخواست میشود پول بیشتری بهعنوان ودیعه واریز کنید. از آنجایی که معاملات درون کارگذاری و یک ساختار خریدوفروش انجام میشود معاملات صد درصد انجام میشود و هیچ طرف از معامله نمیتواند از معامله خود جا بزند.

پیمان آتی یا فروارد (Forward Contract)

این نوع قرارداد نیز مشابه قرارداد آتی در ابزار مشتقه است اما فرق آن این است که در پیمان آتی یا فروارد در محیط خارج از بورس و کارگزاری انجام میپذیرد. از این رو این نوع قرارداد ریسک بیشتری نسبت به قرارداد آتی دارد زیرا هریک از طرفین قرارداد ممکن است قادر نباشد به قرارداد خود عمل کند و در نهایت موجب ورشکستی دو طرف شود.

قرارداد اختیار معامله (Option contract)

این نوع قرارداد ابزار مشتقه نیز همانند قرارداد آتی عمل میکند و تفاوت آن این است که برخلاف قرارداد آتی معاملهگر میتواند قرارداد خود را قبل از زمان تعیین شده به فروش برساند. به بیانی دیگر به معاملهگر اختیار خرید یا فروش اعطا میکند.

از نظر زمانبندی فروش دو سبک امریکایی و اروپایی وجود دارد. در سبک آمریکایی قادر هستید از حق اختیار در قرارداد خود در هر زمانی قبل از روز انقضا استفاده کنید ولی در سبک اروپایی فقط در روز انقضا قادر به اجرا هستند.

برای مثال اگر معاملهگری پیشبینی کند که قیمت سهمی در آینده بالا میرود و سهم را به قیمت 50 دلار خریداری میکند. اما او از ریسک پایین آمدن میترسد از این رو از ابزار مشتقه استفاده میکند یک اختیار فروش بر روی قیمت 50 دلار خریداری میکند. پس از رسیدن زمان انقضا قرارداد قیمت هر سهم به 40 دلار سقوط کرده است ولی معاملهگر میتواند از اختیار فروش خود استفاده کرده و سهم را به قیمت 50 دلار به فروش رساند. او فقط میزان پولی که در ازای خرید اختیار فروش خریداری کرده است؛ از دست خواهد داد.

قرارداد سوآپ (Swap)

سوآپ یکی از انواع متداول ابزار مشتقه است که اغلب برای مبادله جریان نقدی استفاده میشود. به عنوان مثال، یک معاملهگر ممکن است از سوآپ نرخ بهره برای تغییر از وام با نرخ بهره متغیر به وام با نرخ بهره ثابت یا برعکس استفاده کند.

مثلاً شرکت A وامی با نرخ بهره متغیر 6 درصد دریافت میکند. در حال حاضر نرخ بهره 6 درصد است اما ممکن است کم یا زیاد شود. شرکت A برای پوشش ریسک تمایل به نرخ بهره ثابت دارد از این رو با شرکت B معامله میکند. معامله به این صورت انجام میشود که شرکت A نرخ بهره ثابت 7 درصد به B پرداخت میکند و B نرخ بهره متغیر بانک را میپردازد. اگر نرخ بهره متغیر به 5 درصد برسد A بهاندازه 2 درصد ضرر کرده است ولی اگر این میزان به 8 درصد برسد A بهاندازه 1 درصد سود کرده است.

شرایط سوددهی بازار مشتقات

در بازار ابزار مشتقه بسته به استراتژی تریدر و میزان ریسکی که او متحمل میشود، میزان سوددهی را تحتتأثیر قرار میدهد. قراردادهای آتی و قراردادهای اختیار معامله از جمله قراردادهایی هستند که ریسک کمتری دارند. بسته به نوع بازار انتخابی شرایط سوددهی بازار مشتقات نیز تحتتأثیر قرار میگیرد.

حجم معاملات بازار مشتقات

بازار ابزار مشتقه یکی از بزرگترین بازارها است و یک بازار بسیار غولپیکر بهحساب میآید. دلیل آن این است که در این بازار هر نوع دارایی معامله میشود و همین موضوع این بازار را غولپیکر کرده است. برخی حجم این بازار را ۱۰۲۴ تخمین زدهاند که این میزان برابر 10 برابر کل تولید ناخالص ملی جهان بهحساب میآید. البته برخی محققان این عدد را مبالغه میدانند.

استفاده از ابزارهای مشتقه در بحرانهای اقتصادی

از آنجایی که از ابزار مشتقه برای بیمه کردن سرمایه نیز استفاده میشود. استفاده از ابزارهای مشتقه در بحرانهای اقتصادی نیز رایج است به این صورت که در بحران اقتصادی سالهای 2007 تا 2009 در امریکا فشار زیادی برای انتقال مشتقات به بازار بورس انجام شد.

خطرات بازار مشتقه

در بازار ابزار مشتقه خطراتی وجود دارد که ما در این بخش قصد داریم راجع به خطرات بازار مشتقه صحبت کنیم. در این بازار میتوان از اهرم استفاده کرد. درواقع اهرم به معاملهگر کمک میکند با حجم بیشتر معامله کند در نتیجه سود زیادتری نصیب معاملهگر میشود. اما روی دیگر سکه بدتر است و در صورت ضرر، معاملهگر ضرر زیادی متحمل میشود.

از دیگر خطرات این بازار این است که برخی از این نوع معاملات خارج از محیط کارگذاریها (Over-the-counter) انجام میشود که این موضوع خطر جا زدن نفر مقابل را دوچندان میکند. خطرات این بازار میتوان به موارد زیر خلاصه کرد:

- تأثیر زیاد اهرمها بر سود و ضرر

- حساس بودن به نوسانات داراییهای اصلی

- معاملات خارج از کارگذاری خطر جا زدن نفر مقابل را به همراه دارد

- فرایند معامله و ترید پیچیده

- ارزیابی سخت قیمت داراییها در این نوع بازار

مفهوم ابزار مشتقه

یکی از مفاهیم پرکاربرد در بازارهای مالی، ابزار مشتقه هستند که این ابزارها ارزش مستقلی ندارند و درواقع قراردادی نشئت گرفته از یک دارایی خاص هستند. این نوع قرارداد تعهد خرید و یا فروش یک دارایی را میدهد. بهعنوان مثال دو شخص قرارداد خریدوفروش برای دو ماه دیگر یک دارایی فلزی با قیمت 280 دلار برای 10 سهم میبندند. اگر قیمت فلز به 340 دلار برسد در نهایت قرارداد با قیمت 280 دلار در پایان دو ماه بسته خواهد شد و خریدار 60 دلار سود کرده و فروشنده 60 دلار ضرر خواهد کرد.

کاربرد ابزار مشتقات

کاربرد ابزار مشتقه با توجه به نوع استفاده و اهداف معاملهگر متفاوت است و به طور کلی به سه دسته تقسیمبندی میشود که در ادامه به آن پرداختهایم.

پوششدهندگان ریسک (Hedgers): پوشش ریسک زمانی رخ میدهد که فردی دارایی را میخرد و آن را طی قرارداد آتی میفروشد. این فرد از منافع نگهداری دارایی بهرهمند میشود در حالی که بدون ریسک دارایی را در آینده میفروشد. اما خطر بالارفتن ارزش را برای معاملهگر به همراه دارد.

برای مثال یک شرکت هواپیمایی بزرگ میداند که برای ادامه فعالیت به نفت زیادی نیاز دارد و بر اساس تجربه میداند قیمت در آینده افزایش خواهد یافت. درنتیجه آنها یک قرارداد آتی با تأمینکننده نفت منعقد میکنند تا قیمتهای فعلی را برای مدتی قفل کنند تا تضمین کنند هزینه ثابت میماند.

سفتهبازان (Speculators): این افراد در این بازار به دنبال ریسک هستند نه پوشش آن به صورتی که دنبال خرید قراردادی آتی به قیمت پایین است در حالی که میدانند قیمت آن در آینده بالاست.

آربیتراژگران (Arbitrageur): این افراد با بررسی بازارهای مختلف، به دنبال کسب سود از محل اختلاف قیمت ابزار مشتقه یکسان هستند.

بررسی سالانه حجم مبادلات مشتقات

بانک BIS بررسی سالیانه حجم مبالات مشتقات در سال 2021 انجام داده است. دادهها نشان میدهند که در نیمه دوم سال 2021 مجموع مبالغ واقعی مبادله شده 600 تریلیون دلار بوده است که این رقم به طور قابلتوجهی زیاد است و دلیل آن تنوع بازار ابزار مشتقه است.

حجم مبادلات بازار مشتقات در خارج از کارگذاریها در سال 2014 در اوج خود قرار داشت و میزان آن به حدود 400 تریلیون دلار رسد اما ارزش آن در سالهای بعد از 2014 افت داشت. البته حجم مبالات در سال 2019 افزایش داشته است ولی بعد از 2019 نیز دوباره نزول کرده است.

ماهیت مشتقات

در امور مالی اگر بخواهم این سؤال را که ماهیت ابزار مشتقه چیست پاسخ دهیم باید گفت قراردادی است بین خریدار و فروشنده که این قرارداد ماهیت اصلی خود را از یک دارایی خاص به دست میآورد. این مشتقات استفادههای گوناگونی دارند. یکی از اهداف استفاده از این نوع معاملات بیمه در برابر حرکات قیمت یک دارایی است. داراییهای مشتقه در محیط بورس و کارگذاریها و خارج از آن (به طور مستقیم بین دو شرکت یا سازمان) مبادله میشود.

محیط نظارتی ابزار مشتقه

همانطور که به آن اشاره شد برخی از معاملات ابزار مشتقه در محیط کارگزاری انجام نمیشود. به این صورت که نهادی مثل کارگزاری نظارت بر روی این نوع معاملات ندارد. از این رو هر یک از طرف معاملات میتواند بهراحتی از معامله خود کنار رود در صورتی که در محیط کارگذاری چنین اجازهای به او داده نمیشود. هرچند ممکن است این نوع معاملهها سود بیشتری داشته باشد ولی ریسک معامله خارج از کارگزاری نیز دارد.

نتیجهگیری

در این مقاله به طور مفصل راجع به ابزار مشتقهها صحبت کردیم. همانطور که در مقاله به آن اشاره شد این نوع معاملات ریسکهای زیادی دارند و نداشتن تجربه در این نوع بازارها موجب از دست رفتن سرمایه میشود. این نوع معاملات بیشتر بین سرمایهداران بزرگ و شرکتها رایج است. استفاده از ابزارهایی مثل اهرم در این بازار مجاز است اما نداشتن دانش استفاده از آن موجب از دست رفتن سرمایه میشود.

سلام من محمد رضا صفری هستم و ۳ ساله که در زمینه ارز های دیجیتال و بازارهای مالی فعالیت می کنم. وظیفه بررسی صحت و سقم این اطلاعات و راستی آزمایی اونها با منه.

برای بسیاری از مقالات از منابع معتبر خارجی استفاده شده. در هر کاری با حرفه ای های اون حوزه مشورت کنید و در مورد بازارهای مالی، آکادمی حامی همراه شماست.